Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Ziraat Yatırım'ın raporuna göre, geçen hafta ortasında tepki arayışında olan Borsa İstanbul, perşembe günü TCMB'nin bir süre daha sıkı para politikasını sürdüreceğine yönelik işaretlerine karşın bu eğilimini sürdürdü ve 9 bin seviyesinden tutunmaya çalıştı.

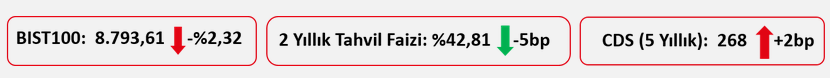

Ancak, Bankacılık hisselerindeki baskıyla birlikte BIST100 endeksinin cuma günü söz konusu seviyeyi kaybettiği ve günü yüzde 2,3 oranında gerilemeyle 8.794 seviyesinden tamamladığının belirtildiği raporda, şu bilgilere yer verildi:

"Faiz indirim beklentilerin ötelenmesine paralel Banka karlarındaki toparlanmanın da gecikebileceği düşüncesiyle cuma günü Bankacılık endeksi (XBANK) yüzde 4,7 oranında düşüş kaydetti. Bu hafta Akbank'la başlayacak Bankaların üçüncü çeyrek finansallarında da net kar rakamında çeyreksel bazda kayda değer düşüşler öngörülüyor. Bu hafta ayrıca, EREGL, TAVHL, TURSG, TTRAK ve ARCLK gibi endeks şirketlerinin finansalları da yakından izlenecek. Veri tarafında ise güven endeksleri öne çıkıyor. Şu aşamada destekleyici hikaye bulmakta zorlanan ve yakın dirençlerini bile test etmekte zorlanan Borsa İstanbul'da baskı sürebilir. BIST100 güne ise hafif tepki yükselişiyle başlamasını bekliyoruz. Yurtdışında ise ABD seçimleri yaklaşırken, borsalarda yükseliş eğilimi devam etti. Olumlu veriler ve genel olarak iyi geçen üçüncü çeyrek bilanço dönemiyle birlikte Fed'den faiz indirim beklentilerinde önemli değişikliklerin olmaması piyasaları destekledi. ABD ana endeksleri geçen hafta yaklaşık yüzde 1 oranında prim yaptı. Haftaya ise vadeliler yatay bir görüntüyle başlıyor. Cuma günü teşvik haberleriyle yüzde 3 oranında yükselen Çin Şanghay endeksi, bu sabah Çin Merkez Bankası'nın gösterge kredi faiz oranlarını düşürmesiyle yüzde 0,6 civarı primli seyrediyor. Diğer Asya borsaları ise karışık. Paritelerde ise genel olarak sakin bir görüntü var. Bu hafta küresel çapta ABD ve Avrupa'da PMI verileri öne çıkıyor.

"ABD tarafında, konut piyasası verilerinden eylül ayına ilişkin konut başlangıçları ve gelecek döneme ilişkin konut talebine yönelik sinyal veren inşaat izinleri verileri takip edildi. Eylül ayında aylık bazda konut başlangıçları yüzde 0,5 oranında gerileyerek beklentilerin (yüzde 0,4 düşüş) üzerinde düşüş sergilerken, konut başlangıçları da aylık bazda yüzde 2,9 oranında gerileyerek beklentilerin (yüzde 0,7 düşüş) üzerinde düşüş sergiledi. Söz konusu veriler, ABD konut piyasasında beklentilerin üzerinde zayıflamaya işaret etti.

"Yurt içinde ise, TCMB tarafından ağustos ayı uluslararası yatırım pozisyonu istatistikleri yayımlandı. Net uluslararası yatırım pozisyonu, bir ülkenin yurt dışı finansal varlıkları ile yurt dışına olan finansal yükümlülükleri arasındaki fark olarak adlandırılmaktadır. Net uluslararası yatırım pozisyonu açığı temmuz ayındaki -359 milyar USD'den ağustos ayı itibarıyla 31,9 milyar USD'lik azalışla -327,1 milyar USD seviyesine geriledi, uluslararası yatırım pozisyonu/GSYH oranı ise -yüzde 29,9 seviyesinden -yüzde 27,2 seviyesine geldi (2024 yılı ikinci çeyrek GSYH kümülatif verisi kullanıldı).

Yurt dışında bu hafta veri takvimine bakıldığında,

"ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan ekim ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri perşembe günü takip edilecek. İstihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi perşembe günü izlenecek. Ayrıca konut piyasası verilerinden, eylül ayına ilişkin ikinci el konut satışları verisi çarşamba günü ve yeni konut satışları verisi de perşembe günü takip edilecek. Cuma günü ise, üretimin seyrine ilişkin olarak eylül ayı öncü dayanıklı mal siparişleri verisi izlenecek. Cuma günü, diğer yandan ekim ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai verisi takip edilecek. Ayrıca çarşamba günü Fed'in 12 adet bölge başkanlıklarından gelen değerlendirmelerle oluşturulan Bej Kitap raporu yayımlanacak. Raporda, ABD ekonomisine ilişkin güncel değerlendirmeler ve gelecek döneme ilişkin beklentiler takip edilecek.

"Avrupa tarafında, piyasaların odak noktasında, ECB Başkanı Lagarde'ın yarın gerçekleştireceği konuşması olacak. Lagarde'ın konuşmasında, para politikasının gelecek dönemdeki durumuna ve faiz indirim sürecine ilişkin yeni sinyaller aranacak. Avrupa genelinde de son ekonomik görünüme ilişkin bilgi verecek olan ekim ayı HCOB imalat ve hizmet sektörleri öncü PMI verileri perşembe günü takip edilecek. Almanya'da eylül ayı ÜFE verisi bugün izlenecek. Ayrıca çarşamba günü Euro Bölgesi'nde ekim ayına ilişkin tüketici güveni öncü verisi takip edilecek. Cuma günü ise, Almanya'da imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi ekim ayı verisi açıklanacak.

"Ayrıca çarşamba günü Kanada Merkez Bankası'nın toplantısı izlenecek. Banka'nın bu haftaki toplantısında politika faiz oranını 50 baz puanlık indirimle yüzde 4,25'ten yüzde 3,75 seviyesine çekmesi bekleniyor.

"Yurt içinde ise, bugün ağustos ayı tarımsal girdi fiyat endeksi ve eylül ayı yurt dışı üretici fiyat endeksi verisi, çarşamba günü ekim ayı tüketici güven endeksi ve cuma günü ise ekim ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri takip edilecek. Ayrıca perşembe günü geçen haftaki TCMB PPK toplantısına ilişkin özet yayımlanacak.

"Mevsim etkilerinden arındırılmış eylül ayı tüketici güven endeksi verisi, aylık bazda yüzde 2,4 oranında artışla 76,4'ten 78,2 seviyesine yükselmişti ve böylece son üç ayın en yüksek seviyesinde kaydedilmişti.

"Sektörel güven endeksleri eylül ayında inşaat sektörü hariç artış sergilemişti. Bu kapsamda, eylül ayında mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi yüzde 0,6 oranında, perakende ticaret sektörü güven endeksi yüzde 2,5 oranında ve reel kesim güven endeksi yüzde 1,2 oranında artarken, buna karşın inşaat sektörü güven endeksi ise yüzde 0,2 oranında düşüş sergilemişti. Arındırılmış kapasite kullanım oranı ise beş aylık düşüşün ardından eylül ayında 0,2 puanlık artışla hafif toparlanma kaydetmişti ve yüzde 75,9 seviyesinde kaydedilmişti, bunun yanında 2023 yılı ortalamasının ve tarihsel ortalamasının (yüzde 76,3) hafif altındaki seyrini sürdürmüştü

Şirket haberleri

"Yeo Teknoloji (YEOTK, Sınırlı Pozitif): 13.08.2024 tarihinde Şirket'in yüzde 51 hissesine sahip olduğu Defic Globe'nin Romanya'daki iştirakleri uhdesindeki iki ayrı güneş santrali yatırımını birlikte yapmak üzere SEP ile ortaklık anlaşması duyurulmuştu. Yapılan anlaşma kapsamında Romanya'da kurulu toplam 129 MWp kapasiteli santrallerin yatırımı, SEP ile birlikte yapılacaktır. Güneş santrallerinin; mühendislik hizmetleri, yüksek gerilim trafo merkezleri ve enerji nakil hatlarının kurulumu dahil anahtar teslim inşaatı da grupça yapılacak olup 65,8mn EUR tutarında sözleşme imzalanmıştır. Romanya Rekabet Kurumu'nun onayı tamamlanmış ve iştiraklerin yüzde 75 hissesi SEP'e devredilmiştir. İştiraklerin yüzde 25 hissesi ise Defic'de kalacaktır.

"Gübre Fabrikaları (GUBRF, Sınırlı Pozitif): Gübretaş Maden Yatırımları'nın sahip olduğu Söğüt'te 82050 numaralı ruhsat sahası içerisinde hem yasal mevzuat gereksinimlerini karşılamak hem de mevcut anomali alanlarını test etmek amacı ile izin süreçlerini 2024 yılı içerisinde başlatmıştır. Resmi izin süreci tamamlanmış olan bölgelerde lokasyon hazırlama çalışmalarına başlanmış olup sondaj çalışmalarının da en kısa sürede başlatılması planlanmaktadır.

"Vakıfbank (VAKBN, Nötr): Banka YK Kararıyla BDDK tarafından yayınlanan "Bankalarda İyi Ücretlendirme Uygulamalarına İlişkin Rehber" kapsamında özellikli çalışanlara yapılacak değişken ödemelere ilişkin olarak 18 Ekim 2024 tarihinde 22,40 TL ortalama fiyattan toplam 51bin 525 adet hisse senedi geri alımı yapılmıştır.

Diğer şirket haberleri

"BMS Birleşik Metal (BMSTL): Şirket, iki adet tel çekme makinası yatırımı yapma kararı almıştır. İlgili yatırımın yaklaşık 1mn USD tutarında olması öngörülmektedir. Buna göre Temmuz 2025'de devreye alınması beklenen yatırımın 5 yıllık toplamda şirkete sağlayacağı ton artısı 36bin seviyesinde olacağı açıklanmıştır.

"Doğu Aras Enerji (ARASE): Şirket'in bağlı ortaklığı Aras Elektrik Eylül 2024 döneminde toplamda 550.860 MWh'lık enerji satışı yapmıştır. Enerji satışlarının tutarı KDV hariç 1.261mn TL'dir.

"Gen İlaç (GENIL): Şirket'in yüzde 85 oranında hissedar olduğu bağlı ortaklığı Elixir İlaç Araştırma ve Geliştirme A.Ş.'nin yüzde 10 oranındaki hissesinin satın alınmasına yönelik hisse alım sözleşmesi imzalanmıştır. Bu sözleşmeye göre şirketin yüzde 10'una karşılık gelen 100bin TL nominal değerli hisseye karşılık 8,9mn TL ödenecektir. Bu işlem sonrasında Şirket'in Elixir İlaç Araştırma ve Geliştirme A.Ş.'deki hissedarlık oranı yüzde 95' yükselmiştir.

"Kıraç Galvaniz (TCKRC): Şirket'in halka arz izahnamesinde yer vermiş olduğu üretim hattı hususuyla ilgili olarak 30mn TL değerinde ki iki adet C/U profil Rollform hatları yeni kurulmakta olan fabrika sahasına indirilip, ilk hat devreye alınarak deneme üretimine başlamıştır. İkinci hattın montaj ve kurulum işlemleri devam etmektedir. Bahsi geçen yeni C/U profil Rollform hatlarının, şirket metal işleme kapasitesini 18.000 ton artırarak, üretime katlı sağlanması beklenmektedir.

"Ayrıca halka arz izahnamesinde yer verilen 10 adet çakma makinasının İtalya'da bulunan Turchi Daniele SRL firmasından tedarikinin sağlandığı ve fabrikaya ulaşılacağı açıklanmıştır.

"Odine Teknoloji (ODINE): Şirket'in, Avrupa Komisyonu tarafından kurulmuş olan Eureka – CELTIC-Next kümesi tarafından desteklenen, uluslararası üniversiteler, araştırma enstitüleri ve Türkiye'nin önde gelen mobil operatörü ile birlikte yürüttüğü, 6G ağlarının kendi kendini düzenleyebilmesi amacıyla ağ otomasyonu alanındaki projesi, TÜBİTAK tarafından onaylanmıştır. Onaylanan efor ve destek kapsamında teşviğe tabii bütçe tutarı yaklaşık 26,6mn TL olarak hesaplanmaktadır. Program dahilinde uygulanacak teşvik oranı yüzde 75 olarak belirlenmiştir.

"Orge Enerji (ORGE): Şirket'in Lixhium Bilişim Hizmetleri A.Ş.'nin sermayesinin yüzde 15'ine karşılık gelen payların 10mn TL bedel ile satın alınmasına ilişkin imzalanan Niyet Mektubu çerçevesinde karar verilen pay satın alma, ortaklık ve yönetim sözleşmesi imzalanmıştır.

"Ral Yatırım Holding (RALYH): Şirket'in bağlı ortaklıkları Ral Yapı Mühendislik A.Ş. ve Hera Teknik Yapı A.Ş.'nin birlikte İş Ortaklığı modeli ile T.C. Çevre Şehircilik ve İklim Değişikliği Bakanlığı Toplu Konut İdaresi Başkanlığı tarafından düzenlenen "Samsun, 1. Etap 920 Adet Konut, 1 Adet Cami ve 1 Adet 6 Dükkanlı Ticaret Merkezi İnşaatı ile Altyapı ve Çevre Düzenlemesi İşi '' ihalesi kapsamında; İş Ortaklığı olarak 2.269mn TL teklif vererek, 5. en düşük sırada yer almıştır.

"Ek olarak Şirket bağlı ortaklıklarından Ral Yapı Mühendislik A.Ş.'nin yüzde 51 Ortağı Olduğu MÇ Müteahhitlik Yapı İnşaat A.Ş. ile üçüncü bir taraf olan Mustafa Ekşi İnşaat Turizm San. ve TİC. LTD. ŞTİ.'den oluşan İş Ortaklığı, T.C. Çevre Şehircilik ve İklim Değişikliği Bakanlığı Toplu Konut İdaresi Başkanlığı tarafından düzenlenen "Hatay, 3. Etap 1112 Adet Konut ve 2 Adet 10 Dükkanlı Ticaret Merkezi İnşaatları ile Altyapı ve Çevre Düzenlemesi İşi'' 2 oturumlu ihalesi kapsamında nihai teklif olarak 3.495mn TL teklif vererek, 4. en düşük sırada yer almıştır. Teklifler değerlendirme aşamasındadır.

"Tera Yatırım (TERA): Şirket, paylarının yüzde 100'üne sahip olduğu bağlı ortaklığı Vesta Menkul Değerler A.Ş. ile "Kolaylaştırılmış Usulde Birleşme" yöntemiyle birleştirilmesine ilişkin karar almıştır."

Hibya Haber Ajansı