Ziraat Yatırım'ın değerlendirmesine göre Cuma günü açıklanan ABD istihdam verileri zayıflamaya işaret etmişti.

Açıklamada şu ifadeler yer aldı:

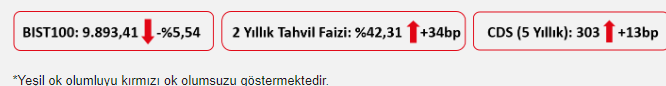

"Resesyon endişeleri körüklenmiş ve Fed'in faiz indiriminde geç kaldığına yönelik düşüncelerle piyasalar baskı altında kalmıştı. Yeni hafta ise veri gündeminde bir değişiklik öne çıkmazken Asya tarafındaki kırılganlık ve özellikle finans hisselerinde kayıplar ABD tarafındaki düşüşün devamına sebep oldu. S&P ve Nasdaq'da %3 civarında geri çekilmeler izlendi. Hisse senedi oynaklık endeksi VIX gün içinde 66 seviyesine kadar çıktı ve 2020'den beri en yüksek seviyesini görmüş oldu. Yurtiçi ise dışardaki gündemden etkilendi. Güne arka arkaya devre kesicilerle başlayan BIST100 günü 9.893 seviyesinden %5,5 oranında geri çekilmeyle tamamladı. Endekste yükselen hisse olmazken; düşüş bütün sektörleri baskın bir şekilde etkiledi. Diğer yandan, akşam ABD'de kayıpların derinleşmemesi, VIX'ın 40'ın altına geri çekilmesi ve Yen'deki değer kaybıyla birlikte bu sabah Asya piyasalarında Nikkei'de %9'a varan yükselişlerle birlikte Japonya Hariç MSCI Asya Pasifik endeksinin %1,5 oranında yükselmesi risk iştahını destekliyor. Bu ortamda BIST100'ün de güne alıcılı bir görüntüyle başlamasını bekliyoruz. ABD vadelileri de Asya piyasalarının desteğiyle %1 civarında primli. Pariteler tarafında ise net bir yönelim yok. Bugünün gündeminde, yurtiçinde TCMB Fiyat Gelişmeleri değerlemesini ve reel efektif döviz kuru verilerini yayımlayacak. Euro Bölgesinde, perakende satışlar verisi açıklanacak. ABD'de ise Ticaret Dengesi verisi takip edilecek.

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan temmuz ayı S&P Global hizmet sektörü nihai PMI verisi ile ISM imalat dışı temmuz ayı verisi takip edildi.

- Buna göre, temmuz ayı hizmet sektörü PMI verisi, 56'ten 55 seviyesine aşağı yönlü revize edilerek hizmet sektöründe büyümenin hafif yavaşladığına işaret etti, bununla birlikte büyüme bölgesindeki seyrini on sekizinci aya taşıdı.

- Temmuz ayı ISM imalat dışı endeksi ise, yeni siparişlerdeki toparlanmanın etkisiyle 48,8'den 51,4 seviyesine yükselerek imalat dışı sektörlerin yeniden daralma bölgesinden büyüme bölgesine geçtiğine işaret etti.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren temmuz ayı HCOB hizmet sektörü nihai PMI verileri takip edildi. Buna göre hizmet PMI'lar, temmuzda bölge genelinde 50 eşik seviyesinin üzerinde büyüme bölgesinde gerçekleşti. Bu kapsamda hizmet PMI'lar, temmuzda Almanya'da 52'den 52,5'e ve İngiltere'de 52,4'ten 52,5 seviyesine yukarı yönlü revize edilerek hizmet sektöründe büyümenin hafif hızlandığına işaret ederken, Euro Bölgesi'nde öncü veriyle uyumlu olarak 51,9 seviyesinde seyrederek hizmet sektöründe mevcut büyüme hızının korunduğuna işaret etti, Fransa'da ise 50,7'den 50,1 seviyesine aşağı yönlü revize edilerek hizmet sektöründe büyümenin hafif yavaşladığına işaret etti.

Ayrıca Euro Bölgesi'nde haziran ayı ÜFE verisi takip edildi. Bölgede ÜFE, aylık bazda mayısta %0,2 oranında düşüşün ardından haziranda %0,5 oranında artış kaydederek yedi aylık düşüşünü sonlandırdı, yıllık bazda ise düşüş hızı %4,1'den %3,2 seviyesine yavaşladı ve böylece son on dört ayda düşüşünü sürdürdü. Haziranda aylık bazda ÜFE'deki artışta özellikle enerji ürünleri fiyatlarındaki belirgin artış (%1,6 artış) belirleyici oldu.

Öte yandan, Euro Bölgesi'nde ağustos ayına ilişkin Sentix yatırımcı güveni verisi, -7,3'ten -13,9 seviyesine gerilemeyle beklentilerin (-8) altında gerçekleşerek son yedi ayın en düşük seviyesinde kaydedildi ve böylece negatif bölgedeki seyrini ikinci ayda sürdürdü.

Yurt içinde ise, TÜİK tarafından temmuz ayı TÜFE ve ÜFE verileri yayınlandı. Temmuz ayında TÜFE, aylık bazda Bloomberg beklentisi olan %3,10 seviyesinin hafif üzerinde %3,23 arttı (ocak ayında aylık bazda %6,70, şubatta %4,53, martta %3,16, nisanda %3,18, mayısta %3,37 ve haziranda ise %1,64 seviyesinde gerçekleşmişti), TÜFE yıllık bazda ise olumlu baz etkisiyle temmuz ayında %71,60'tan %61,78 seviyesine belirgin şekilde geriledi ve böylece mayıs ayında %75,45 ile ulaştığı zirve seviyeden ikinci ayda gerilemeyi sürdürdü, beklentiler ise yıllık TÜFE'nin %61,95 seviyesine gerilemesi yönündeydi.

Öte yandan, temmuz ayında çekirdek B ve C göstergelerindeki aylık artış ortalama %2,46 (ocakta %7,22, şubatta %3,90, martta %3,33, nisanda %3,40, mayısta %3,77 ve haziranda %1,82 seviyesindeydi) ile aylık manşet enflasyonun altında gerçekleşti. B çekirdek göstergesi (İşlenmemiş gıda ürünleri, enerji, alkollü içkiler ve tütün ile altın hariç TÜFE) aylık %1,90'dan %2,47 seviyesine hızlandı, yıllık ise %70,40'tan %60,31'e gerileyerek son bir yılın en düşük seviyesinde kaydedildi. C endeksi (Enerji, gıda ve alkolsüz içecekler, alkollü içkiler ile tütün ürünleri ve altın hariç TÜFE) ise aylık %1,73'ten %2,45 seviyesine hızlandı, yıllık ise %71,41'den %60,23'e gerileyerek B endeksine benzer şekilde son bir yılın en düşük seviyesinde gerçekleşti. Bu kapsamda, yıllık bazda B ve C göstergeleri, yıllık manşet TÜFE'nin altındaki seyrini sürdürdü.

ÜFE ise aylık bazda haziran ayındaki %1,38'den temmuzda %1,94 seviyesine yükseldi (ocak ayında aylık %4,14, şubatta %3,74, martta %3,29, nisanda %3,60 ve mayısta ise %1,96 seviyesinde kaydedilmişti). Yıllık bazda ÜFE ise, temmuz ayında %50,09'dan %41,37 seviyesine geriledi ve böylece son dokuz ayın en düşük seviyesinde kaydedildi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, TSİ 15.30'da haziran ayı dış ticaret dengesi verisi açıklanacak. Mayıs ayında aylık bazda dış ticaret açığı, 74,5 milyar USD'den 75,1 milyar USD seviyesine yükselerek Ekim 2022'den bu yana en yüksek seviyelerdeki seyrini sürdürmekle birlikte beklentilerin altında kaydedilmişti. Mayısta aylık bazda ithalat %0,4 düşüşle 336,7 milyar USD seviyesine gerilerken, ihracat ise %0,7 oranında düşüşle 261,7 milyar USD seviyesinde gerçekleşmişti. Aylık bazda haziranda ise dış ticaret açığının 72,5 milyar USD seviyesine gerilemesi bekleniyor.

Ayrıca Euro Bölgesi'nde iç talebin seyrine ilişkin sinyal verecek olan haziran ayı perakende satışlar verisi TSİ 12'de izlenecek. Bölgede perakende satışlar, aylık bazda nisanda %0,2 oranında düşüşün ardından mayısta %0,1 oranında artışla kısmi toparlanma sergilemişti, yıllık bazda ise artış hızı mayısta %0,6'dan %0,3 seviyesine yavaşlamıştı. Haziranda ise perakende satışların aylık bazda %0,1 oranında gerilemesi ve yıllık bazda artış hızının ise %0,3'ten %0,1 seviyesine yavaşlaması bekleniyor.

Bunun yanında, Öte yandan, TSİ 09'da Almanya'da üretimin seyrine ilişkin olarak haziran ayı fabrika siparişleri verisi izlenecek. Almanya'da fabrika siparişleri aylık bazda nisanda %0,6 oranında düşüşün ardından mayısta zayıf dış talebin etkisiyle %1,6 oranında düşüş kaydederek ocak ayından bu yana en sert düşüşü gerçekleştirmişti ve böylece düşüş serisini beşinci aya taşımıştı. Fabrika siparişlerinin mayısta yıllık bazda ise düşüş hızı ise %1,8'den %8,6 seviyesine yükselmişti. Haziranda ise aylık bazda fabrika siparişlerinin %0,5 oranında artışla kısmi toplanma sergilemesi bekleniyor.

Yurt içinde ise, TSİ 14.30'da TCMB tarafından temmuz ayı reel efektif döviz kuru endeksi verisi yayımlanacak. Reel efektif döviz kuru endeksi verisi, aylık bazda mayıs ayında %2,7 artışın ardından haziran ayında %0,6 artışla 61,54'ten 61,90 seviyesine yükselerek aralıksız artışını üçüncü aya taşımıştı ve böylece Eylül 2021'den bu yana en yüksek seviyelerdeki seyrini sürdürmüştü ve TL'nin reel değerinde artışa işaret etmişti.

Şirket Haberleri

Aygaz (AYGAZ, Nötr): Aygaz'ın 2Ç2024'de ana ortaklık net dönem karı 257mn TL olarak açıklanırken, geçen yılın aynı dönemine göre %69,2 oranında gerilemiştir. 2023'ün aynı döneminde Şirket tarafından 834mn TL ana ortaklık net dönem karı kaydedilmişti. Bu dönemde satış gelirleri bir önceki yılın aynı çeyreğine göre %3,3 oranında artarak 17.645mn TL'yi göstermiştir. Brüt kar %23,6 azalışla 1.215mn TL olurken, brüt kar marjı ise 2,4 puan gerilemeyle %6,9 olarak hesaplanmaktadır. Bu dönemde operasyonel giderler %11,2 artarak 1.435mn TL olmuştur. Diğer faaliyetlerden net gelirler 187,6mn TL'yi gösterirken geçen yılın aynı döneminde Şirket tarafından, 403,7mn TL'lik diğer faaliyetlerden gider kaydedilmişti. Bu gelişmeler neticesinde faaliyet zararı 32mn TL olurken (2Ç2023'de 103mn TL faaliyet zararı kaydedildi), 2Ç2024 FAVÖK'ü %88,4 azalışla 65mn TL seviyesinde hesaplanmaktadır. FAVÖK marjı ise 2,9 puan gerilemiş ve %0,4 olmuştur. Bu dönemde yatırım faaliyetlerinden 101mn TL'lik gider oluşurken, özkaynak yöntemiyle değerlenen yatırımlardan (EYAŞ, OAGM, United Aygaz) 494,2mn TL kar elde edilmiştir. Finansman tarafında 2mn TL'lik net gider kaydedilmiştir (2Ç2023: 202mn TL net gider). Bu dönemde 48mn TL'lik parasal kayıp (2Ç2023: 70mn TL parasal kazanç) kaydedilmiştir. 321mn TL vergi gideri ve 267mn TL'lik azınlık payı karı eklendikten sonra ana ortaklık net dönem karı 257mn TL'yi göstermiştir.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem karı, geçen yılın aynı dönemine göre %80,8 oranında gerileyerek 252mn TL olmuştur (6A2023: 1.315mn TL ana ortaklık net dönem karı).

Şirket 2024 yılına ilişkin beklentilerini korumuştur.

Türk Hava Yolları (THYAO, Pozitif): THY 2024 yılının 2. çeyreğinde 30,4 milyar TL (943mn USD) ana ortaklık net dönem karı kaydetmiştir. Şirket 2Ç2023'de 13,8 milyar TL (635mn USD) ana ortaklık net dönem karı kaydetmişti. Piyasanın kar beklentisi 596mn USD idi. Satış gelirleri 2. çeyrekte %69,9 oranında artarak 182,9 milyar TL'ye (5.661mn USD) (Piyasa beklentisi: 5.569mn USD) yükselen şirketin satışlarının maliyeti %83,7 artmış ve 147,6 milyar TL olarak gerçekleşmiştir. Böylelikle brüt kar 35,2 milyar TL olmuştur. Brüt kar marjı %19,3'ü göstermiştir. Aynı dönemde operasyonel giderler 18,7 milyar TL olmuştur. Diğer faaliyetlerden ise özellikle sigorta, tazminat ve ceza gelirleri ile kira ve kredi gelirlerine istinaden 2Ç2024'de 2,6 milyar TL net gelir kaydedilmiştir. Böylece Şirket'in faaliyet karı 19,1 milyar TL olmuştur. 2. çeyrekte yatırım faaliyetlerinden finansal yatırımlar faiz geliri sayesinde 14,2 milyar TL net gelir kaydedilmiştir. Özkaynak yöntemiyle değerlenen yatırımların kar içindeki payları (Turkish DO&CO kaynaklı) 2Ç2024'te 550mn TL'yi göstermiştir. 2023'ün aynı döneminde söz konusu kalemden 857mn TL gelir kaydedilmişti. Şirketin FAVÖK rakamı 2Ç2023'e göre %32,9 artarak 2Ç2024'de 34,1 milyar TL (1.202mn USD) (Piyasa beklentisi: 1.201mn USD) seviyesinde gerçekleşmiştir. FAVÖK marjı 2Ç2023'e göre 5,2 puan gerilemiş ve %18,6 olmuştur. Finansman tarafında da çoğunlukla türev işlemler gerçeğe uygun değer farkları ve kiralama faiz giderleri kaynaklı 6,2 milyar TL net gider kaydedilmiştir. Tüm bunlara bağlı olarak vergi öncesi kar 27,7 milyar TL olurken 2,7 milyar TL'lik net vergi geliri (2Ç2023: 5.322mn TL net vergi gideri) sonrası 30,4 milyar ana ortaklık net dönem karı açıklanmıştır.

2. çeyrek sonuçlarıyla birlikte THY'nin 6 aylık ana ortaklık net dönem karı 37,3 milyar TL'ye (1,2 milyar USD) ulaşmıştır.

Tüpraş (TUPRS, Nötr): Tüpraş'ın 2Ç2024'ün ana ortaklık net dönem karı 5.004mn TL olarak açıklanırken, geçen yılın aynı dönemine göre %46,5 oranında gerilemiştir. 2023'ün aynı döneminde Şirket tarafından 9.348mn TL ana ortaklık net dönem karı kaydedilmişti. Bu dönemde satış gelirleri bir önceki yılın aynı çeyreğine göre %3,9 oranında artarak 190.716mn TL'yi göstermiştir. Brüt kar %40,5 azalışla 17.432mn TL olurken, brüt kar marjı ise 6,8 puan gerilemeyle %9,1 olarak hesaplanmaktadır. Bu dönemde operasyonel giderler %30,3 artarak 6.861mn TL olmuştur. Diğer faaliyetlerden net gelirler 8,9mn TL'yi gösterirken geçen yılın aynı döneminde Şirket tarafından, ticari borçlardan oluşan kur farkı zararı nedeniyle 11.348mn TL'lik diğer faaliyetlerden gider kaydedilmişti. Bu gelişmeler neticesinde faaliyet karı %16,7 azalışla 10.579mn TL olurken, faaliyet karı marjı 1,4 puan düşüşle %5,5'i göstermiştir. 2Ç2024 FAVÖK'ü %50,2 azalışla 12.997mn TL seviyesinde hesaplanmaktadır. FAVÖK marjı ise 7,4 puan gerilemiş ve %6,8 olmuştur. Finansman tarafında 1.101mn TL'lik net gelir kaydedilmiştir (2Ç2023: finansal borçlardan oluşan kur farkı zararı nedeniyle 3.791mn TL net gider). Bu dönemde 2.687mn TL'lik parasal kayıp (2Ç2023: 945mn TL parasal kayıp) kaydedilmiştir. 3.920mn TL vergi gideri ve 67mn TL'lik azınlık payı düşüldükten sonra ana ortaklık net dönem karı 5.004mn TL'yi göstermiştir.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem karı, geçen yılın aynı dönemine göre %56,8 oranında gerileyerek 5.351mn TL olmuştur (6A2023: 12.395mn TL ana ortaklık net dönem karı).

Şirket 2024 yılına ilişkin beklentilerini revize etmiştir. Buna göre 2024 yılı Tüpraş ürün marj beklentisi 12$/varil (önceki: 14$/varil) olarak gerilemiştir. Buna ek toplam yatırım harcamaları beklentisi yaklaşık 400mn USD'ye (önceki yaklaşık 500mn USD) düşürülmüştür. Diğer taraftan üretim, satış ve kapasite kullanım oranı beklentileri korunmuştur.

Ek olarak Şirket Yönetim Kurulu tarafından Genel Kurul onayına sunulmak üzere, pay başına brüt 11,94 TL, (net 10,74 TL) temettü dağıtma kararı aldığı belirtildi. Teklif edilen net nakit temettü dağıtım tarihi 27 Eylül 2024'tür. Dünkü kapanış fiyatına göre temettü verimi %7,8 olarak hesaplanmaktadır.

Bera Holding (BERA, Sınırlı Pozitif): Adaçal Endüstriyel tarafından Uşak ilinde bulunan arazisine 6.000 kWe / 6.980,22 kWp gücündeki GES'in kurulumu için panel kısmında Sunlego Enerji, diğer ekipmanlar ve işçilik kısmında Metsan İnovasyon ile olmak üzere 2,6mn USD tutarında üçlü sözleşme imzalanmıştır. Projenin 2024 yılı içinde tamamlanarak üretime geçmesi hedeflenmektedir.

Migros (MGROS, Nötr): Şirket, 15 adet Migros, 8 adet Migros Jet, 5 adet Macrocenter ve kozmetik mağazacılığı formatında 3 adet Mion olmak üzere toplam 31 yeni mağazayı ve 2 adet dağıtım merkezini temmuz ayı içerisinde hizmete açmıştır. 31 Temmuz 2024 itibariyle şirketin toplam mağaza sayısı 3.516'dır.

Hektaş Ticaret (HEKTS, Sınırlı Pozitif): Özbekistan ve çevre pazarlarda bitki koruma ve bitki besleme iş kollarında faaliyet göstermek üzere Şirket'in %100 bağlı ortaklığı olan HEKTAS ASİA LLC şirketi ile yüklenici firma şirketi arasında 05.08.2024 tarihinde bitki koruma ilaçları üretim tesisi, mühendislik-satın alma-inşaat (EPC) sözleşmesi imzalanmıştır. Yapımına başlanacak olan bu yatırımın finansmanı kısmen 2022 yılında yapılan sermaye artışından elde edilen fon, kalan kısmı ise dış finansman yöntemi ile sağlanacaktır. İmzalanan sözleşme kapsamında ilk etap olarak belirlenen bitki koruma ürünleri üretim tesisinin inşaatı ve kurulumu gerçekleştirilecektir. İlk etabın anahtar teslim süresinin 28 ay olması planlanmaktadır."

Hibya Haber Ajansı