Ziraat Yatırım, Japonya Hariç MSCI Asya Pasifik endeksinin yüzde 0,3 oranında gerilediğini belirterek şu açıklamayı yaptı:

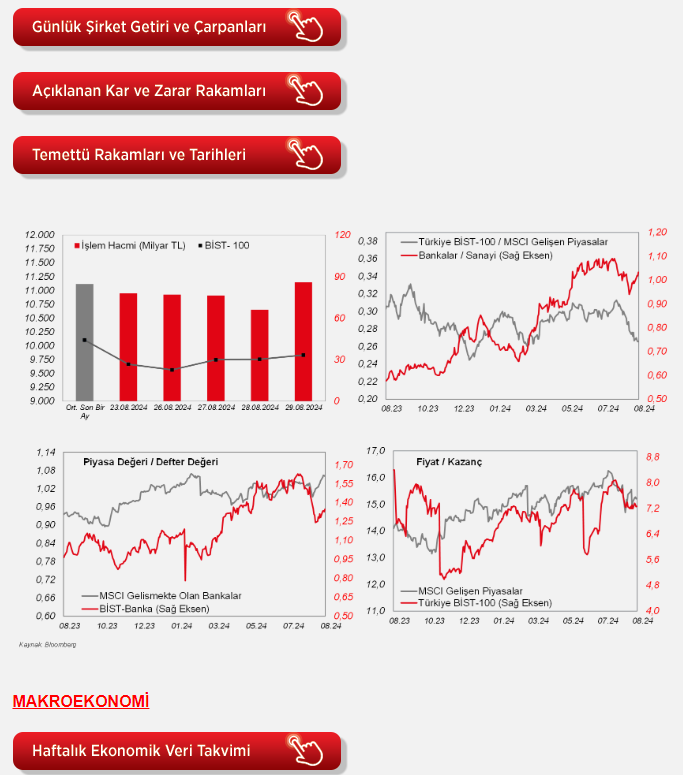

"Cuma günü yurt içinde 30 Ağustos Zafer Bayramı tatili sebebiyle piyasalar kapalıyken, Fed'in favori enflasyon göstergesi olan ABD çekirdek PCE verisi açıklandı. Çekirdek PCE verisi beklentilere paralel şekilde aylık bazda %0,2 artış gösterdi. Veri sonrasında alımlarla güne başlayan S&P ve Nasdaq %1'i geçen kazançlarla cuma gününü tamamladı. Yurtiçinde ise BIST100 ise perşembe günü 9.705-9.888 arasında hareket ederken günü 9.833 seviyesinden %0,8 oranında artışla (haftalık +%1,7) tamamladı. Endekste 75 hisse günü artıda tamamladı. Puan bazlı endekse en fazla katkı yapan hisseler olarak SASA, TUPRS ve FROTO öne çıkarken; BIMAS, THYAO ve AKBNK ise puan bazlı endekste en fazla negatif etki eden hisseler oldu. Öte yandan, Sınai Endeksi (XUSIN) %1,5 oranında artış ile %0,2 oranında artış kaydeden Bankacılık Endeksi'nden (XBANK) pozitif ayrıştı. Bir süredir, yüksek faiz ortamında zayıf bilançoları ve ekonomideki yavaşlamayı düşük hacimle fiyatlayan borsada; salı günü açıklanacak olan enflasyon rakamlarının düşme eğiliminin sürdüğüne işaret edebilecek olması (yıllık bazda %61,8'den %51,9'a gerilemesi bekleniyor), Fitch'in cuma günkü kredi notu gözden geçirecek olması ve menkul kıymet istatistiklerinde yabancıların dört haftalık bir aranın ardından net alım tarafına geçmiş olması gibi destekleyici faktörler endeks üzerinde pozitif etkili olabilir. BIST100'ün bugüne hafif alıcılı bir görüntüyle başlamasını bekliyoruz. Bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD'de İşçi Bayramı sebebiyle piyasalar kapalıyken, vadeli piyasalar hafif satıcılı seyrediyor. Japonya Hariç MSCI Asya Pasifik endeksi %0,3 oranında geriliyor. Pariteler tarafında ise Dolar lehine fiyatlamalar gözleniyor. Bu haftanın veri takviminde, yurtiçinde bugün imalat PMI ve ikinci çeyrek büyüme rakamları, Salı günü TÜFE ve ÜFE verileri takip edilecekken; yurt dışında ise cuma günü ABD'de istihdam verileri öne çıkıyor.

ABD tarafında, bu yılın ikinci çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme revize verisi takip edildi. ABD ekonomisinin yıllıklandırılmış çeyreklik bazda büyüme hızı bu yılın ilk çeyreğinde %1,4 seviyesinde gerçekleşmesinin ardından ikinci çeyrekte büyüme hızı %2,8'den %3 seviyesine yukarı yönlü revize edildi, beklentiler ise %2,8 seviyesinde gerçekleşmesi yönündeydi. Yıllıklandırılmış çeyreklik bazda yukarı yönlü revize edilen ikinci çeyrek büyüme verisinin detaylarına bakıldığında, özellikle ülke ekonomisinin büyük kısmını oluşturan tüketim harcamalarının büyüme hızının belirgin şekilde yukarı yönlü revize edilmesi (%2,3'ten %2,9'a) belirleyici oldu.

Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin bu yılın ikinci çeyreğine ilişkin revize verileri açıklandı. Buna göre, yıllıklandırılmış çeyreklik bazda PCE fiyat endeksi, bu yılın ilk çeyreğinde %3,4 seviyesinde gerçekleşmesinin ardından ikinci çeyreğinde %2,6'dan %2,5 seviyesine hafif aşağı yönlü revize edildi. Çekirdek PCE fiyat endeksi ise bu yılın ilk çeyreğinde %3,7 seviyesinde kaydedilmesinin ardından ikinci çeyrekte %2,9'dan %2,8 seviyesine hafif aşağı yönlü revize edildi.

Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör temmuz ayı verileri ile kişisel gelirler ve harcamalar temmuz ayı verileri takip edildi. Buna göre, temmuz ayında PCE deflatörün aylık bazda artış hızı beklentilerle uyumlu olarak %0,1'den %0,2 seviyesine yükselirken, yıllık bazda da bir önceki aya benzer şekilde %2,5 seviyesinde kaydedildi. Çekirdek PCE deflatörün artış hızı aylık bazda temmuzda beklentilerle uyumlu olarak ve bir önceki aya benzer şekilde %0,2 seviyesinde gerçekleşirken, yıllık bazda da bir önceki aya benzer şekilde %2,6 seviyesinde kaydedildi. Temmuz ayında kişisel gelirlerin aylık bazda artış hızı %0,2'den %0,3 seviyesine yükselerek beklentilerin (%0,2) üzerinde gerçekleşirken, kişisel harcamaların aylık bazda artış hızı ise beklentilerle uyumlu olarak %0,3'ten %0,5 seviyesine yükseldi.

Avrupa tarafında, ECB'nin para politikasına yön verecek olan verilerden Almanya'da ve Euro Bölgesi'nde ağustos ayına ilişkin öncü TÜFE verileri açıklandı. Almanya'da manşet TÜFE, aylık bazda temmuzda %0,3 oranında artışın ardından ağustosta %0,1 oranında düşüş kaydetti, beklentiler ise %0 seviyesine yavaşlayarak yatay seyre geçmesi yönündeydi. Manşet TÜFE, yıllık bazda ise ağustosta %2,3'ten %1,9 seviyesine gerileyerek Mart 2021'den bu yana en düşük seviyede kaydedildi ve böylece ECB'nin %2 hedefinin altında gerçekleşti. Euro Bölgesi'nde manşet TÜFE'nin aylık bazda artış hızı ise ağustosta yatay seyirden (%0) beklentilerle uyumlu olarak %0,2 seviyesine yükseldi, yıllık bazda manşet TÜFE %2,6'dan %2,2 seviyesine geriledi ve böylece Temmuz 2021'den bu yana en düşük seviyede kaydedildi.

Yurt içinde ise, TÜİK tarafından ağustos ayı ekonomik güven endeksi verisi yayımlandı. Ekonomik güven endeksi, aylık bazda temmuzda %1,5 oranında düşüşün ardından ağustosta %1,3 oranında gerilemeyle düşüşünü beşinci aya taşıyarak 94,4 seviyesinden 93,1 seviyesine geriledi ve Mayıs 2021'den bu yana en düşük seviyede kaydedildi, böylece 100 iyimserlik eşik seviyesinin altındaki seyrini beşinci ayda sürdürdü.

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan ağustos ayı S&P Global imalat sektörü nihai PMI verisi ile ISM imalat sanayi ağustos ayı verisi yarın takip edilecek. Ayrıca perşembe günü ağustos ayı S&P Global hizmet sektörü nihai PMI verisi ile ISM imalat dışı ağustos ayı verisi izlenecek. Bunun yanında, yarın konut piyasası verilerinden, temmuz ayı inşaat harcamaları verisi takip edilecek. Öte yandan, çarşamba günü temmuz ayı dış ticaret dengesi verisi açıklanacak. Ayrıca üretimin seyrine ilişkin olarak temmuz ayına ilişkin dayanıklı mal siparişleri nihai verisi ve fabrika siparişleri verisi çarşamba günü izlenecek. Diğer yandan, Fed'in para politikasına yön vermesi açısından istihdam piyasası verileri izlenecek. Bu kapsamda, istihdam piyasası verilerinden, çarşamba günü temmuz ayı JOLTS açılan iş sayısı verisi, perşembe günü ağustos ayı ADP özel sektör istihdam verisi, perşembe günü haftalık yeni işsizlik maaşı başvuruları verisi ve cuma günü ise ağustos ayı tarım dışı istihdam, işsizlik oranı ve ortalama saatlik kazançlar verileri izlenecek. Öte yandan, çarşamba günü Fed'in 12 adet bölge başkanlıklarından gelen değerlendirmelerle oluşturulan Bej Kitap raporu yayımlanacak. Raporda, ABD ekonomisine ilişkin güncel değerlendirmeler ve gelecek döneme ilişkin beklentiler takip edilecek.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren ağustos ayı HCOB imalat sektörü nihai PMI verileri bugün ve hizmet sektörü nihai PMI verileri ise çarşamba günü takip edilecek. Ayrıca çarşamba günü Euro Bölgesi'nde temmuz ayı ÜFE verisi takip edilecek. Öte yandan, perşembe günü Euro Bölgesi'nde iç talebin seyrine ilişkin sinyal verecek olan temmuz ayı perakende satışlar verisi izlenecek. Ayrıca Almanya'da üretimin seyrine ilişkin olarak perşembe günü temmuz ayı fabrika siparişleri verisi ve cuma günü ise sanayi üretimi verisi izlenecek. Cuma günü, öte yandan Almanya'da haziran ayı dış ticaret verileri takip edilecek. Cuma günü, bunun yanında Euro Bölgesi'nde yılın ikinci çeyreğine ilişkin GSYH büyüme nihai verileri takip edilecek. Euro Bölgesi ekonomisi bu yılın ikinci çeyreğinde revize verilere göre, öncü veriyle uyumlu olarak çeyreklik bazda ilk çeyreğe benzer şekilde %0,3 oranında büyüme kaydederek 2022'nin üçüncü çeyreğinden bu yana en güçlü büyümeye işaret etmeyi sürdürmüştü, yılık bazda ise ikinci çeyrekte büyüme hızı %0,5'ten %0,6 seviyesine hafif yükselmişti.

Asya tarafında ise, çarşamba günü Çin'de küçük ve orta ölçekli firmaların faaliyetlerinin seyrine ilişkin sinyal verecek olan ağustos ayı Caixin hizmet sektörü PMI verisi izlenecek. Temmuz ayı Caixin hizmet sektörü PMI verisi, 51,2'den 52,1 seviyesine yükselerek hizmet sektöründe büyümenin hızlandığına işaret etmişti, bunun yanında hizmet sektörü faaliyetinde art arda 19'uncu ayda büyüme bölgesinde seyretmişti. Ağustos ayında Caixin hizmet sektörü PMI verisinin ise bir önceki aya benzer şekilde 52,1 seviyesinde gerçekleşmesi bekleniyor.

Yurt içinde ise, bugün bu yılın ikinci çeyreğine ilişkin GSYH büyüme verileri ve ağustos ayı S&P Global/İSO imalat sektörü PMI verisi, yarın ağustos ayı TÜFE ve ÜFE verileri, çarşamba günü ağustos ayı reel efektif döviz kuru endeksi verisi ve cuma günü ise ağustos ayı Hazine nakit dengesi verisi takip edilecek.

Türkiye ekonomisi, başta özel ve kamu tüketimi ile yatırım kalemi olmak üzere net ihracatın da desteğiyle 1. çeyrekte bir önceki yılın aynı dönemine göre (yıllık bazda) %5,7 büyüme ile piyasa beklentisi olan %5,8'e yakın büyüme gerçekleştirmişti. 1. çeyrekte mevsim ve takvim etkilerinden arındırılmış GSYH ise, çeyreksel bazda (bir önceki çeyreğe göre) %2,4 büyüme kaydetmişti, piyasa beklentisi ise ilk çeyrekte ekonominin, çeyreklik bazda %1,6 seviyesinde büyümesi yönündeydi. 1. çeyrekte özel tüketimin büyümeye 5,5 puanla güçlü katkısı bir önceki çeyreğe göre yavaşlayarak sürmekle birlikte son 12 çeyreklik dönemin en düşük seviyesinde kaydedilmişti. Net ihracat, büyümeyi pozitif etkilemişti ve böylece beş çeyreklik negatif etkinin ardından büyümeye pozitif yönde katkı vermişti. Bu kapsamda, ekonomide daha dengeli bir talep kompozisyonu ile büyümenin sürdürülebilir bileşenleri olan net ihracatta toparlanma gözlenmekteydi ve yatırımlarda olumlu seyir devam etmekteydi. Bloomberg Anketi'ne göre bu yılın ikinci çeyreğinde ise çeyreklik bazda ekonominin %0,5 oranında daralması ve yıllık bazda ise büyüme hızının %3,2 seviyesine yavaşlaması bekleniyor.

Temmuz ayı S&P Global/İSO imalat sektörü PMI verisi, talep koşullarındaki zayıflık ve zorlu piyasa koşulları kapsamında, hem yeni siparişlerde hem de üretimde yavaşlamanın sürmesinin etkisiyle 47,9'dan 47,2 seviyesine gerileyerek imalat sektöründe daralmanın kısmi hızlandığına işaret etmişti, bununla birlikte üst üste beşinci ayda gerilerken son dört ayda 50 eşik seviyesinin altında daralma bölgesindeki seyrini sürdürmüştü, bunun yanında kasım ayından bu yana en düşük seviyede gerçekleşmişti.

Temmuz ayında TÜFE, aylık bazda piyasa beklentisi olan %3,10 seviyesinin hafif üzerinde %3,23 artmıştı, TÜFE yıllık bazda ise olumlu baz etkisiyle temmuz ayında %71,60'tan %61,78 seviyesine belirgin şekilde gerilemişti ve böylece mayıs ayında %75,45 ile ulaştığı zirve seviyeden ikinci ayda gerilemeyi sürdürmüştü. ÜFE ise aylık bazda haziran ayındaki %1,38'den temmuzda %1,94 seviyesine yükselmişti. Yıllık bazda ÜFE ise, temmuz ayında %50,09'dan %41,37 seviyesine gerilemişti ve böylece son dokuz ayın en düşük seviyesinde kaydedilmişti. Ağustos ayında ise Bloomberg Anketi'ne göre TÜFE'nin, aylık medyan %2,29 seviyesinde gerçekleşmesi ve yıllık bazda ise medyan %51,86 seviyesinde gerçekleşerek gerilemesini sürdürmesi bekleniyor.

Reel efektif döviz kuru endeksi verisi, aylık bazda haziran ayında %0,6 artışın ardından temmuz ayında %1,5 artışla 61,99'dan 62,90 seviyesine yükselerek aralıksız artışını dördüncü aya taşımıştı ve böylece Mart 2021'den bu yana en yüksek seviyede kaydedilmişti ve TL'nin reel değerinde artışa işaret etmişti.

Hazine nakit dengesi, temmuz ayında 136,5 milyar TL açık vermişti, haziran ayında ise 430,7 milyar TL açık vermişti, ocak-mayıs arasında ise toplam 572,7 milyar TL açık vermişti. Böylece yılın ilk yedi ayında toplam 1,14 trilyon TL'lik açık oluşmuştu. 12 aylık kümülatif bazda nakit açığı ise haziran ayındaki 1,176 trilyon TL'den temmuzda 1,331 trilyon TL'ye, GSYH'a oranı ise %3,86'dan %4,37'ye yükselmişti (GSYH verisi olarak 2024 yılı 1. çeyrek kümülatif verisi kullanıldı).

Şirket haberleri

Doğuş Otomotiv (DOAS, Nötr): Şirket Yönetim Kurulu Üyeleri ve yöneticilerinin; görevleri esnasındaki kusurları nedeniyle şirkete verecekleri zararın karşılanabilmesinin teminatı olmak üzere 10mn USD bedelli "Yönetici Sorumluluk Sigortası" poliçesi 08.08.2024 tarihinden geçerli olmak üzere bir yıl süreli olarak yenilenmiştir.

Hektaş (HEKTS, Negatif): 2024'ün 2. çeyrek finansallarına göre Şirket'in ana ortaklık net dönem zararı 691mn TL olmuştur. 2023'ün aynı döneminde ise 714mn TL ana ortaklık net dönem zararı kaydedilmişti. Şirket'in 2Ç2024 satış gelirleri bir önceki yılın aynı dönemine göre %58 oranında azalmış ve 1.166mn TL'yi göstermiştir. Bu dönemde Şirket 25mn TL brüt zarar gerçekleşmiştir. Operasyonel giderler ise %38 oranında azalışla 375mn TL olmuştur. Diğer faaliyetlerden net gelirler 40mn TL'yi göstermiştir. Bu gelişmeler neticesinde faaliyet zararı 361mn TL olurken, 2Ç2024'de Şirket tarafından 194mn TL Faiz, Amortisman ve Vergi Öncesi Zarar kaydedildiği hesaplanmaktadır. Finansman tarafında ise net giderler kredi faiz giderleri kaynaklı 1.096mn TL'yi göstermiştir. 598mn TL'lik parasal kazanç (2Ç2023 döneminde parasal kazanç 538mn TL idi) ve 162mn TL'lik vergi geliri sonrasında, ana ortaklık net dönem zararı 691mn TL'yi göstermiştir.

2. çeyrek zararıyla beraber şirketin 6 aylık ana ortaklık net dönem zararı 983mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 552mn TL ana ortaklık net dönem zararı kaydedilmişti.

Kontrolmatik Teknoloji (KONTR, Nötr): Şirket iştiraki olan Mcfly Robot, 28.08.2024 tarihinde Yayla Gıda firmasıyla; "Teknolojik Robotla Hat Sonu Paletleme Otomasyon Kurulum Hizmeti" kapsamında 1,9mn EUR tutarında satış sözleşmesi imzalamıştır.

Reeder Teknoloji (REEDR, Nötr): Elektrikli araç projesine dahil olan Reeder Fancy modelinin test versiyonu üretimi %100 tamamlanma derecesi ile sonuçlandırılmıştır. EMC testleri ile başlayacak olan Araç Tip Onay Belgesi'nin alınmasının ardından, hazırlanan onaylı teknik servis raporları, yetkilendirilmiş belgelendirme kuruluşuna iletilecektir. Söz konusu sertifikasyon işlemlerinin tamamlanması ile eş zamanlı olarak seri üretime geçilecektir. Modele ilişkin kapsamlı ürün tanıtım organizasyonu Eylül 2024 döneminde Samsun'da yapılacak ve aynı dönemde ön siparişler alınmaya başlanacaktır.

Şişe Cam (SISE, Sınırlı Negatif): Şirketin 2Ç2024'de ana ortaklık net dönem karı geçen yılın aynı dönemine göre %51,4 oranında azalarak 2.375mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde 4.889mn TL net dönem karı açıklanmıştı. Bu dönemde satış gelirleri bir önceki yılın aynı çeyreğine göre %17,9 oranında azalarak 41.797mn TL'yi göstermiştir. Şirketin brüt karı ise geçen yılın aynı dönemine göre %27,8 oranında azalarak 9.828mn TL'yi göstermiştir. Bu dönemde operasyonel giderler %5,9 artarak 10.976mn TL olmuştur. Diğer faaliyetlerden 281mn TL net gider yazan Şirket'in faaliyet zararı 1.429mn TL olmuştur. (2Ç2023'de 6.214mn TL faaliyet karı kaydedilmişti), 2Ç2024 FAVÖK'ü %64,8 oranında gerileyerek 2.349mn TL seviyesinde gerçekleşmiştir. 251mn TL yatırım faaliyetlerinden gelir kaydeden Şirket, özkaynak yöntemiyle değerlenen yatırımlardan 372mn TL gelir kaydetmiştir. 2.606mn TL parasal kazanç elde eden Şirket, finansman tarafında 2.345mn TL'lik net gider kaydetmiştir (2Ç2023: 422mn TL net gelir). Şirketin, 3.034mn TL'lik vergi geliri sonrasında net dönem karı 2.375mn TL'yi göstermiştir.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem karı 4.928mn TL olurken, geçen yılın aynı döneminde şirket tarafından 10.660mn TL ana ortaklık net dönem karı kaydedilmişti.

Zorlu Enerji (ZOREN, Negatif): 2024'ün 2. çeyrek finansallarına göre Zorlu Enerji'nin ana ortaklık net dönem zararı 1.312mn TL olmuştur. 2023'ün aynı döneminde ise 240mn TL ana ortaklık net dönem zararı kaydedilmişti. Satış gelirleri bir önceki yılın aynı dönemine göre %43,6 oranında azalarak 5.224mn TL'ye gerilerken, brüt kar %71,8 oranında gerileyerek 545mn TL olarak gerçekleşmiştir. Operasyonel giderler ise %8,4 oranında azalışla 474mn TL olmuştur. Diğer faaliyetlerden net gelirler 57mn TL'yi göstermiştir. Bu gelişmeler neticesinde faaliyet karı 129mn TL olurken, geçen yılın aynı döneminde bu rakam 1.722mn TL idi. 2Ç2024'de Şirket'in FAVÖK'ü %66,7 oranında gerilemeyle 867mn TL olurken, FAVÖK marjı 11,5 puan azalışla %16,6 seviyesinde gerçekleşmiştir. Şirket bu dönemde özkaynak yöntemiyle değerlenen yatırımlarından 218mn TL kar elde etmiştir. Finansman tarafında ise net giderler 2.821mn TL'yi göstermiştir. 206mn TL'lik parasal kazanç (2Ç2023 döneminde parasal kazanç 791mn TL idi) ve 892mn TL'lik vergi geliri sonrasında, net dönem zararı 1.312mn TL'yi göstermiştir.

2. çeyrek zararıyla beraber şirketin 6 aylık ana ortaklık net dönem karı 2.499mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 4.184mn TL ana ortaklık net dönem karı kaydedilmişti.

Tekfen Holding (TKFEN, Pozitif): Tekfen İnşaat, Saudi Aramco'dan Suudi Arabistan'da "Package-16 MGSE III: Jeddah Cluster" boru hattı projesini EPC olarak üstlenmek üzere ihaleyi kazanmıştır. Proje bedelinin yaklaşık 212mn USD mertebesinde olduğu öngörülmektedir. Projenin 40 ay sürede tamamlanması hedeflenmektedir.

Vestel Elektronik (VESTL, Sınırlı Pozitif): Şirket, Vestel Ticaret üzerinden %100 dolaylı bağlı ortaklığı Vestel Holland bünyesindeki Almanya şubesi "Vestel Holland B.V. Germany Branch Office" tarafından, Almanya'nın Berlin şehrinde, Vestel'e ait bir mağaza açılmasına ve Almanya'nın tüm şehirlerine ürün ve hizmet sağlayacak bir e-ticaret internet sitesi kurulmasına karar verilmiştir."

Hibya Haber Ajansı